医药上市公司迎密集调研,ETF联接基金又迎发行高峰丨基金下午茶

2022-05-01 09:39:51热度:121°C

2022-05-01 09:39:51热度:121°C

1.桥水成国内首家规模破百亿外资私募

据悉,截至目前,桥水(中国)投资管理规模区间已达100亿元以上。这是国内首家管理规模突破百亿的外资独资私募。桥水基金目前全球管理规模达到1万亿人民币,掌门人瑞•达利欧和桥水的全天候策略广为市场熟知,数天前,桥水新产品发售,起步200万,募资80亿元左右。

2.ETF联接基金又迎发行高峰

截至12月10日,ETF联接基金总数量达到280只,今年新成立76只ETF联接基金(合并份额),创历史新高,同比去年增幅近七成。数据显示,2019年、2020年新成立ETF联接基金数量分别为46只和45只。ETF联接基金是投资于标的ETF的场外基金,与ETF场内交易需有证券账户、申购赎回通过一篮子股票门槛较高相比,ETF联接基金和普通的开放式基金一样,投资者可以方便地在直销或代销渠道进行低门槛现金场外申赎。

3.可转债基金年内平均收益率超过15%

截至12月10日,可转债基金年内平均收益率超过15%,远超同期债券基金整体表现,同样大幅跑赢权益基金平均业绩水平。公募投资人士普遍认为,短期来看可转债市场整体估值处于偏高水平,短期市场波动可能加大,但市场也不乏估值合理的局部,在情绪和估值的阶段性低点仍具备较好的配置价值,当前可转债的结构性机会主要来自低溢价率的优质偏股型个券。

4.蚂蚁基金法定代表人变更

天眼查App显示,12月10日,蚂蚁(杭州)基金销售有限公司发生工商变更,法定代表人由祖国明变更为王珺。蚂蚁(杭州)基金销售有限公司成立于2007年8月,注册资本约1.5亿元,经营范围包括基金销售等该公司由蚂蚁科技集团股份有限公司、恒生电子股份有限公司、杭州蚂蚁未来投资咨询有限公司共同持股。

5.近八成发起式基金迎“大考”

近日,融通基金发布公告称,截至2021年4月17日,融通通昊定期开放债券型发起式基金基金合同生效满三年且继续存续。

除了融通通昊基金之外,中银泰享定开债发起式基金、融通通裕定开债发起式基金、海富通恒丰定开债发起式基金、博时富安纯债3个月定开债发起式基金等,都于近期提议审议基金持续运作的议案,这类基金都曾触发连续60个工作日基金份额持有人数量不满200人的情形。

一般而言,发起式基金在基金合同中约定,基金合同生效之日起满三年后继续存续的,连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金合同自动终止,不得通过召开持有人大会的方式延续。

6.医药上市公司迎密集调研

随着前期持续调整,医药板块投资性价比逐渐显现,基金公司对于医药主题基金的布局节奏也在加快。据统计显示,截至12月10日,自11月以来已有多只医药主题基金相继成立。比如,12月6日成立的泰康国证公共卫生与健康ETF、11月30日成立的东吴医疗服务和兴华创新医疗6个月持有。

值得一提的是,在医药主题基金密集发行成立的同时,基金公司对于医药上市公司的调研力度也在加强。统计显示,12月以来,有209家上市公司迎来机构的调研,其中有45家获得了10家以上基金公司的密集调研,而在这40多家公司中,医疗保健和医药类便占据了7家。

二、基金视点

1.国联安基金魏东:把握长逻辑低估值板块机遇

魏东指出,近期指数虽有所波动,但实际影响并不明显。主要是主流资金基本都集中于新能源、军工和半导体等核心赛道,即使是在消费和医药等弱势赛道,资金也集中于CXO或白酒等强势领域。随着新能源和半导体行情渐入佳境,资金退出弱势赛道、继续追入强势赛道的趋势或非常明显。从全市场成交来看,资金仍然相当充沛,因此板块行情不断。

2.建信基金马牧青:医药行业右侧布局机会来临

展望2022年,马牧青认为,经过一年调整,医药板块估值调整充分,比较优势明显,政策预期或边际改善,新冠疫情后行业逐步恢复、细分赛道百花齐放,将迎来右侧布局时机。

在政策上,集采等影响已在股价中充分反映且好于预期,创新药等细分赛道相对受鼓励,行业可持续性有望延续。同时,在疫情逐渐得到缓解的后周期,医疗秩序逐步恢复,预计多家公司业绩边际改善,带来业绩和估值的双升。另外,医药行业内部经历了结构升级的重大变化,叠加优质公司上市速度加快,相比10年前,A股和H股上市公司数量显著增加,细分赛道百家争鸣,可供投资的标的丰富。

3.中泰证券:建筑蓝筹表现出显著的估值弹性!关注四条主线

基建投资进入预热阶段:不同于2020年经济上行周期基建投资的持续低预期,当下宏观经济进入下行周期,基建投资的反弹存在更多的政策空间,中央经济工作会议提出适度超前开展基础设施投资奠定了基调。从过往周期中基建投资的融资安排来看,创新资金往往发挥重要作用,比如专项建设债等,本轮基建由于土地出让金短期掣肘较为明显,新类型的资金或将是基建投资反弹的决定性因素。从目前基建投资周期所处的阶段来看,新签订单、投资规模短期仍处于下行状态,而政策逐渐进入预热期,静待订单反弹与融资组合的出台。

把握周期切换期的估值溢价:2008年四万亿刺激之后,建筑行业需求增长中枢不断下行,宏观小周期成为投资的重要依据。从历史经验角度来看,政策反转、周期转换过程建筑蓝筹往往表现出显著的估值弹性,本轮周期转换过程中政策博弈可能持续较长时间,建议积极把握低估值蓝筹的估值反弹行情。

4.中国银河证券:绿色低碳建筑获政策鼓励 未来发展潜力大

绿色低碳建筑获政策鼓励,未来发展潜力大。“十四五”规划提出大力发展绿色建筑,“碳中和”及“碳达峰”成为焦点,减碳排放工程有望迎来高增长。国家能源局提出“十四五”抽水蓄能投产总规模较“十三五”翻一番,达到6200万千瓦以上;“十五五”再翻一番,2030年达1.2亿千瓦左右,抽水蓄能发展空间大。2021年6月,国家能源局印发《关于报送整县(市、区)屋顶光伏开发试点方案的通知》,开展整县(市、区)推进屋顶分布式光伏开发试点工作,全国共有676个试点,“十四五”期间BIPV将迎来较快发展。装配式建筑能大幅提高施工效率,减少建筑污染,是绿色建筑的发展方向。装配式钢结构受政策鼓励,当前渗透率较低,未来发展潜力大。

5.国海证券:目前建材行业估值处于相对低位 安全边际较高

对于水泥板块:中央经济工作会议提出,要保证财政支出强度,加快支出进度,适度超前开展基础设施投资。基建“超前”发力,水泥需求有望改善;会议还提出,实现碳达峰碳中和是推动高质量发展的内在要求,要坚定不移推进。碳中和政策有利于进一步推动水泥厂商节能减碳,优化行业供给格局,提升龙头行业的竞争优势。

对于玻纤板块:现阶段玻纤粗纱价格维持高位,新能源汽车及风电后市需求向好。近日国家能源局印发《风电场改造升级和退役管理办法》征求意见稿,鼓励采用先进高效的风电机组对风电场进行改造升级,提升风能资源和土地利用率,风电新增替换需求,进一步增加玻纤需求量。从供给端来看,中长期玻纤产能新增有限,玻纤行业高景气有望延续。目前建材行业估值处于相对低位,安全边际较高,给予“推荐”评级。

三、基金净值

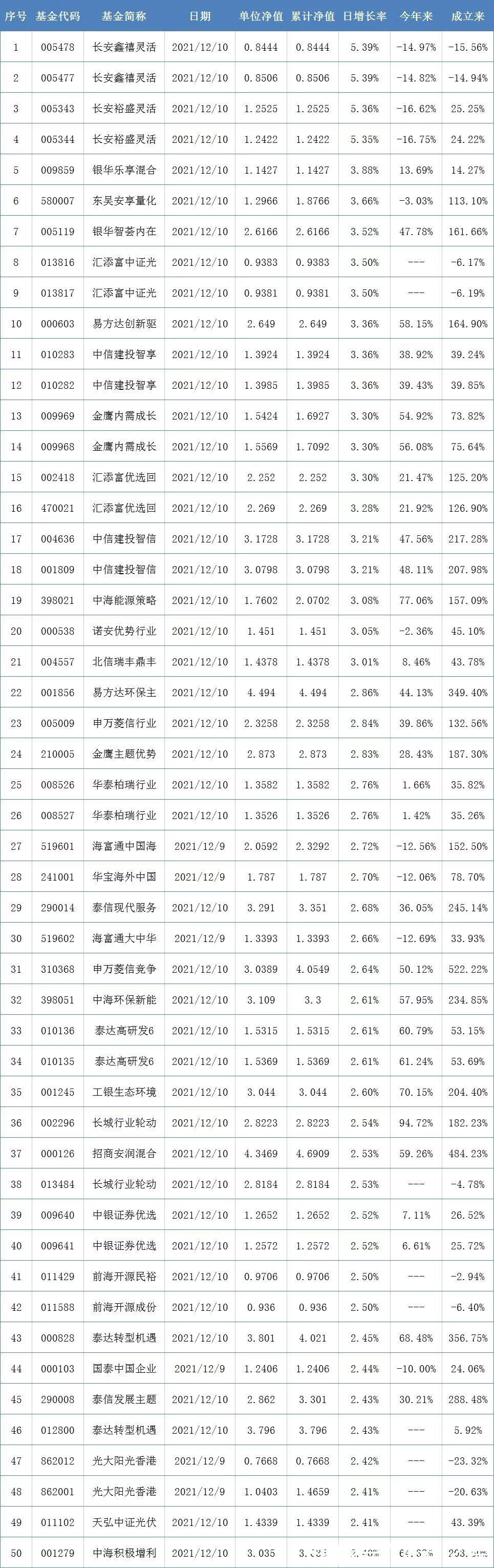

开放式基金净值上涨TOP50:

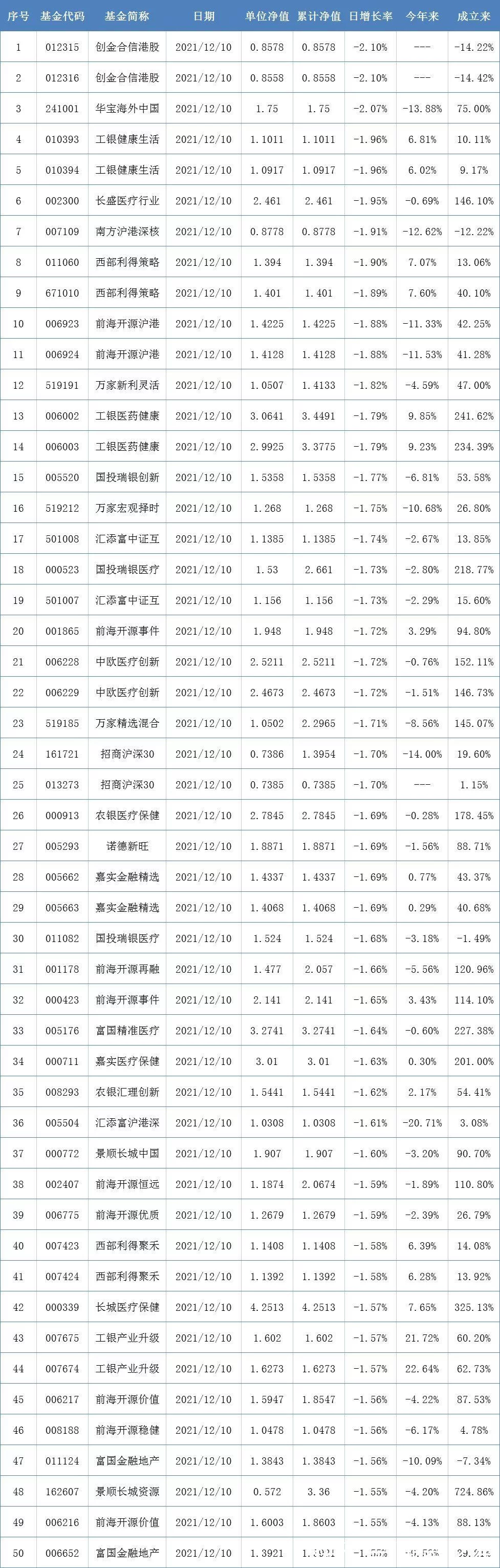

开放式基金净值下跌TOP50:

四、新发热门基金

上一篇 : 稳增长保发展茶叶公司有序推进春茶上市工作