IPO观察哨|八马茶业突然中止IPO:633页回复证监会问询关联交易惹争议

2022-04-05 13:26:34热度:158°C

2022-04-05 13:26:34热度:158°C

原标题:IPO观察哨|八马茶业突然中止IPO:633页回复证监会问询 关联交易惹争议

凤凰网财经《IPO观察哨》出品

文|韭零后

核心提示:

1.9月1日,八马茶叶以一份633页的回复函,对公司否符合创业板定位、存货逐年等30个问题进行了逐一答复。然而距递交首轮问询回复函刚过一个多月,八马茶叶IPO审核状态突然变更为“中止”。

2.招股书中,八马茶业将自己所处的行业定义为“食品、饮料及烟草制品专门零售”而非“酒、饮料和精制茶制造业”。其给出的理由是公司最大的营收定制采购属于零售,然而凤凰网财经《IPO观察哨》发现,八马茶业2018-2019年定制采购的第一大供应商竟然是其实控人表弟,为其“创业板”属性增加了一些不确定性。

3.据了解,八马茶业是通过“直营+加盟”、“线上+线下”的全渠道销售体系统一对外销售模式,虽然加盟模式给八马茶业带了巨大的收益,但可以清晰的看到单家门店收入远低于直营店还拉低了毛利率。

4.据招股说明书,八马茶业报告期内董监高及其他核心人员2018年薪酬总额为531.32万元,然而2020年薪酬总额为1113.62万元,2年翻了1倍,远高于同行水平。在营收、净利、毛利等方面都不及同行的情况下,八马茶业高管薪酬暴增也引起了交易所的关注。

----------------------------------------------------------

一直以来,酒和茶在我国都有着非常悠久的历史文化,从古代一直传承到现在。

然而,当代酒和茶在传承过程中遇到了极为尴尬的事情,酒是越来越“强”,茶反而是越来越“弱”,这一现象在资本市场上被体现的淋漓尽致。

单论白酒,在A股市场上就有近40家企业,而传统茶企却无一家。

近日,本有望冲击A股茶企第一股的八马茶业股份有限公司(以下简称“八马茶业”)意外宣告“中止”IPO。

然而,凤凰网财经《IPO观察哨》通过梳理资料发现,八马茶业的IPO“中止”似乎并不简单。

8年谋求上市之路,刚完成首轮问询回复却意外“中止”

据介绍,八马茶业成立于1997年,是一家知名的全茶类全国连锁品牌企业,主要从事茶及相关产品的研发设计、标准输出及品牌零售业务。

公开资料显示,2014年,IDG资本、天图资本、同伟创业创投和天玑星投资等私募投资机构对八马茶业投资近1.5亿元,助力八马茶业冲击深交所中小板。

然而八马茶业最终于2015年12月8日在新三板挂牌交易。

之后在2018年4月,八马茶业又在股转系统终止挂牌,开始谋求深交所创业板上市。

从招股书来看,八马茶业计划募资6.83亿元,其中,3亿元用于八马茶业营销网络建设项目,1.5亿元用于福建八马物流配送中心建设项目,8007.3万用于八马茶业信息化建设项目,1.5亿元用于补充流动资金。

八马茶业创业板发行上市申请于2021年4月15日获得受理,并在2021年5月12日接受了首轮问询。9月1日,八马茶叶以一份633页的回复函,对公司否符合创业板定位、存货逐年增加、研发费用等30个问题进行了逐一答复。

如今距递交首轮问询回复函刚过一个多月,八马茶叶IPO审核状态突然变更为“中止”,这为八马茶业的上市之路平添了不确定性。

被交易所质疑“创业板”属性

值得注意的是,证监会原则上不支持“酒、饮料和精制茶制造业”等12类公司在创业板上市,但与互联网、大数据、云计算、自动化、人工智能、新能源等新技术、新产业、新业态、新模式深度融合的创新创业企业除外。

八马茶业,顾名思义主要就是做茶叶,其招股书显示,八马茶业产品覆盖乌龙茶、黑茶、红茶、绿茶、白茶、黄茶、再加工茶等全品类茶叶以及茶具、茶食品等相关产品。从产品结构上不难看出,八马茶叶应该是属于“酒、饮料和精制茶制造业”这一大类。

但是招股书中,八马茶业将自己所处的行业定义为“食品、饮料及烟草制品专门零售”而非“酒、饮料和精制茶制造业”。

理由是八马茶业采用自主生产、自主分装与定制采购相结合的方式获取产品,且以定制采购为主,报告期内各年度八马茶业定制采购的产品占主营业务收入的比例分别为 52.63%、60.05%及 54.31%。在销售端,八马茶业通过“直营+加盟”、“线上+线下”的全渠道销售体系统一对外销售产品,报告期内八马茶业直营模式下的销售收入(包括线下直营及网络销售)占主营业务收入的比例分别为58.68%、52.33%及 51.69%,加盟模式下公司将产品卖断给加盟商之后,加盟商仍系主要通过开设加盟店的方式进行对外零售。

因此,根据中国证监会颁布的《上市公司行业分类指引》(2012 年修订),八马茶业认为自己所处行业为“零售业”。

此外,八马茶业还解释称,“酒、饮料和精制茶制造业”侧重点在于酒、饮料及精制茶的生产制造方面,只要经物理变化或化学变化后成为新的产品,不论是动力机械制造或手工制作,也不论产品是批发销售或零售,均视为制造。而 “食品、饮料及烟草制品专门零售”侧重点在于食品、饮料及烟草制品的流通环节。因此,如果某单位并非主要从事生产制造,销售的产品并非主要自产,主要从事通过百货商店、超级市场、专门零售商店、品牌专卖店、售货摊等主要面向最终消费者(如居民等)进行的销售活动,或者是以互联网、邮政、电话、售货机等方式所进行的销售活动,那么该单位就应当归属于“食品、饮料及烟草制品专门零售”。

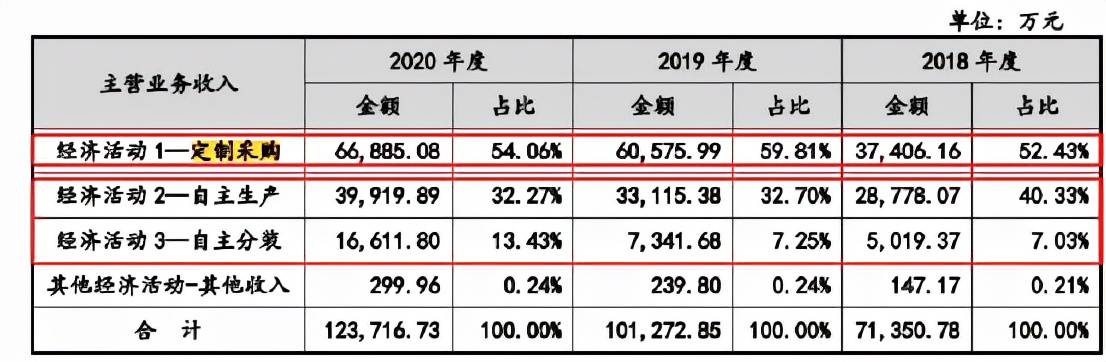

从主营业务收入中,凤凰网财经《IPO观察哨》发现,八马茶业2018-2020年的定制采购占比分别为52.43%、59.81%、54.06%,自主生产和自主分装占比47.36%、39.95%、45.70%。因此,八马茶业认为应当按照自己定制采购并进行销售的主要经济活动来确定行业性质,即为“食品、饮料及烟草制品专门零售”。

何为“定制采购”?

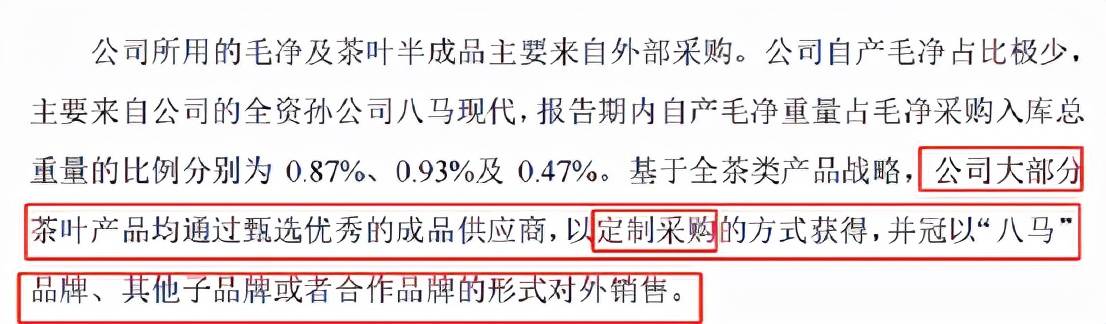

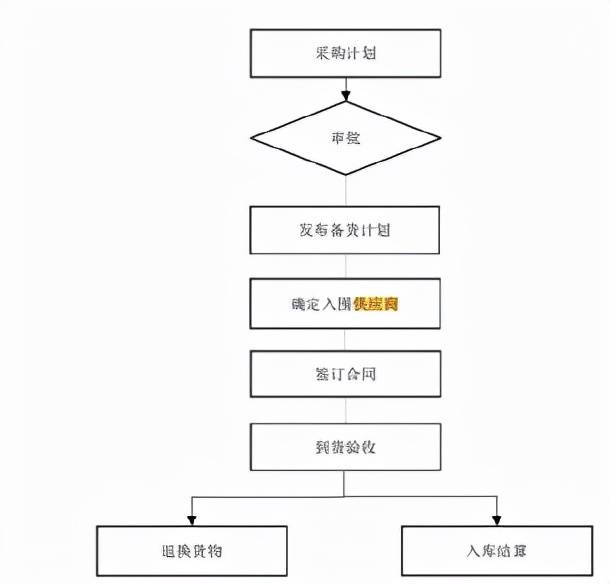

招股书中解释的意思是八马茶业大部分茶叶产品均通过甄选优秀的成品供应商,以定制采购的方式获得,并冠以“八马”品牌、其他子品牌或者合作品牌的形式对外销售。

然而有意思的是,八马茶业2018年和2019年的第一大供应商是实际控制人表弟蔡泽凌控股的公司。

2018-2020年,八马茶业从福建武记茶业分别采购茶叶产品2318.33万元、4366.48万元以及1994.20万元。

虽然八马茶业一再强调自己是采用自主生产、自主分装与定制采购相结合的方式获取产品,且以定制采购为主的方式运行,但定制采购中的一些关联交易让八马茶业的“定制采购”有些立不住。

据凤凰网财经《IPO观察哨》了解,定制采购和自主产业在营收中占比差距并不大,2018-2020年之间定制采购占比分别为52.43%、59.81%、54.06%,自主生产和自主分装占比47.36%、39.95%、45.70%。

例如,2018年八马茶业的定制采购金额为3.74亿元,自主生产和自主分装3.38亿元。而2018年八马茶业向关联方采购商品和接受劳务的关联交易占同期营业成本比例为13.49%,其中茶叶类产品采购关联交易为0.35亿元。

当定制采购中有关联交易,而且还是第一大供应商,似乎很难解释清交易所质疑的“创业板”属性。

持续扩张加盟店,意在提升业绩增速?

除“创业板”属性问题以外,八马茶业的运营模式也暗藏隐忧。

据了解,八马茶业是通过“直营+加盟”、“线上+线下”的全渠道销售体系统一对外销售模式,直营主要是直营店线下直销和线上网络销售,加盟的模式主要是线下店面加盟。

招股书显示,截至2020年末,公司门店数量超过2000家,其中直营店366家,加盟店超1700家。

按2020年末的1700家门店粗略计算,2020年单家加盟店的收入约为34.98万元,而单家线下直营店的收入约为108.98万元,单家加盟店和直营店的收入相差70多万元。

另外,线下加盟店还拉低了八马茶业的整体毛利率。数据显示,2018-2020年八马茶业毛利率分别为53.43%、53.31%、54.29%,而只有线下加盟商的毛利率低于平均水平。

加盟店的数量是直营店的4倍,收入只有直营店的32%,还拉低整体毛利率。那八马茶业为何还要持续扩张呢?从营收贡献上或许能看到一些端倪。

2018-2020年,八马茶业直营模式的营收分别为4.19亿元、5.30亿元、6.39亿元,占主营业务收入比例为58.68%、52.33%、51.69%;加盟模式的营收分别为2.93亿元、4.8亿元、5.95亿元,占主营业务收入比例分别为41.12%、47.44%、48.07%。

招股书显示,线下加盟商2019-2020年的贡献度分别为62.51%、50.91%,均高于八马茶业直营业务的增长贡献度。

通过扩张加盟商,可以清晰的看到哪怕单家门店收入低于直营店、拉低毛利率,但是“量变引起质变”,1700多家加盟商贡献了一半以上的营收,为业绩增长提供了明显的帮助。但是加盟模式实则是一把双刃剑,在加盟店开到足够多之后,边际效益可能会递减,即开店无法带来更多的收入,反而拉低了公司的经营效率,提高了管理费用,这是八马茶业未来需要思考的问题。

同行中业绩垫底 董监高及其他核心人员薪酬两年却翻倍

通过加盟商助力,八马茶业的业绩确实实现了不错的增长,连带着董监高及核心人员的薪资也发生了巨大变化。

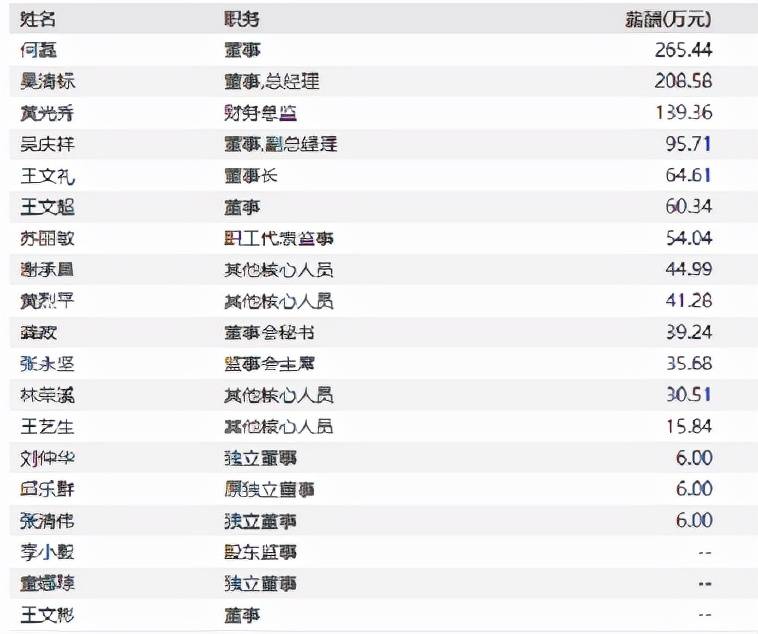

据招股说明书,八马茶业报告期内董监高及其他核心人员2018年薪酬总额为531.32万元,然而2020年薪酬总额为1113.62万元,2年翻了1倍。

对于八马茶业人员薪酬大幅上升,八马茶业表示报告期内董事、监事、高级管理人员及其他核心人员薪酬总额2019年、2020年分别增长59.23%、31.63%,复合增长率为44.77%,与利润总额年增速、复合增速变动幅度接近。关键管理人员薪酬上升幅度与公司主营业务及业绩情况匹配,存在合理性,未来将根据公司业绩变化而产生波动。

然而,凤凰网财经《IPO观察哨》发现,八马茶业2019和2020年度,资产总额较上年度分别增长16,567.19万元、 15,164.22万元,增速分别为28.28%、20.18%。2018-2020年,八马茶业的营业收入分别为7.19亿元、10.23亿元和12.47亿元,营收增速分别为42.28%和21.90%,资产总额和营收的增速低于薪酬增速。

此外,同行业中,天福2018-2020年的薪酬总额分别为364.6万元、395.7万元、352.4万元,相较于八马茶业的1113.62万,少了760万。但是,天福的营收是要远高于八马茶业的,2018-2020年营收分别为16.39亿元、18.01亿元、17.17亿元;净利润也要比八马高不少,分别为2.69亿元、2.73亿元、3.05亿元。

另外两家也申请IPO的公司中国茶叶和澜沧古茶2019年的薪酬总额分别为368.15万元、289.41万元,都要低于八马茶业。中国茶叶招股说明书中提到2019 年实现营业收入16.28亿元,净利润为 1.66 亿元;澜沧古茶2019年实现营业收入3.80亿元,净利润为0.81亿元。

另外,毛利率方面,2019年中国茶叶41.28%、天福58.86%、沧澜古茶61.94%。茶企行业中,八马茶业毛利率处于行业中下水平。

所以,无论是从营收、净利方面,还是从毛利率方面,八马茶业在行业内并不突出,业绩增长也主要是来源于加盟商贡献的收入,自己本身产品并不突出。

后记:

8年谋求上市之路,本有望冲击A股茶企第一股的八马茶业,却意外“中止”,而行业中的澜沧古茶此前“终止”深交所主板IPO。

此外,近年来福建安溪铁观音集团、信阳毛尖集团、四川竹叶青茶业、杭州龙井茶业集团等多家知名茶企IPO均以失败告终。

茶企接连的“折戟”表明资本市场似乎并不看好茶企。

中国中小企业协会专职副会长、安溪铁观音集团董事长刘纪恒曾表示,中国茶企难上市的根本原因在于未形成工业化体系。

此次八马茶业虽然靠着加盟的模式实现了业绩的飞速发展,但这种靠着加盟获得“创业板”属性的模式能否经得起考验还有待考虑,再加上其本身产品并不突出,外部有多家强有力的竞争对手,八马茶业想要在资本市场上获得资金的认可,似乎还有不少的路要走。返回搜狐,查看更多

责任编辑:

上一篇 : 八马茶业助力深圳泉州商会,共谱“万里海丝·闽茶飘香”

下一篇 : 注意!福建八闽健康码有新变化!